La espiral infernal de la deuda externa

Sin Ofensa ni temor 41: Scalabrini y su Prólogo de 86 años

23 julio, 2022

Una guerra entre dos mundos

24 julio, 2022Nosotros no lo sabíamos, pero el pasado 20 de julio se cumplieron 27 años de la muerte de Ernest Mandel*, un tipo que – con su mirada de europeo -, hizo el esfuerzo de explicar para todos. El portal Contrahegemonía, lo homenajea y nosotros, nos sumamos al recordatorio.

Redacción

El siguiente artículo fue publicado originalmente en Inprecor N° 217, de abril de 1986, durante la primera crisis de la deuda del Tercer Mundo (“efecto Tequila”). En él, Mandel desarrolló varios argumentos sobre la trampa infernal que representa la deuda para los países del Sur, en el sentido de que no permite el desarrollo económico y social, sino que por el contrario lo bloquea. Señala, que los préstamos de los países del Sur se utilizan principalmente para pagar los intereses de los préstamos anteriores, es decir, para el servicio de la deuda, lo que sumerge a sus economías en una espiral de endeudamiento de la que resulta casi imposible salir.

Escrito durante la primera crisis de la deuda pública en el Sur, que comenzó con el impago de México en 1982, este texto sigue siendo muy pertinente hoy en día, cuando se avecina una nueva crisis de la deuda en el Sur, tras el aumento del precio de las importaciones de combustible y alimentos, combinado con la subida de los tipos de interés aplicada por la Reserva Federal de Estados Unidos, que está provocando una devaluación de una serie de monedas frente al dólar, una progresiva repatriación de capitales hacia ese país y un aumento del coste de refinanciación de la deuda. En su artículo, Ernest Mandel se refiere a la inflación, que de nuevo en 2022 se manifiesta a escala internacional. Las cifras han cambiado, los acreedores han cambiado… pero la tendencia sigue siendo la misma, y es preocupante. Por lo tanto, sigue siendo urgente luchar por la abolición de las deudas públicas de los países del Sur.

En este artículo, Ernest Mandel da su apoyo al llamamiento lanzado en 1985 por Fidel Castro para la puesta en pie de un frente de los países endeudados con el objetivo de rechazar el pago de la deuda. «Esta propuesta constituye una aportación positiva a la lucha antiimperialista a escala mundial. Merece ser apoyada por los militantes antiimperialistas, los revolucionarios y el movimiento obrero internacional» escribe Mandel. Hace un llamamiento a la más amplia movilización (…) para exigir a los gobiernos de sus países respectivos la anulación de la deuda”. Mandel no se hacía ilusiones en lo que respecta a la posibilidad de que los gobiernos capitalistas respondieran positivamente al llamamiento de Castro. Los acontecimientos que vinieron después, le dieron la razón. Como elemento positivo, esta toma de posición de Ernest Mandel a favor de la reivindicación de la anulación de la deuda del Tercer Mundo contribuyó al éxito de la movilización de 1989 en Francia durante la celebración del bicentenario de la revolución francesa y la adopción del llamamiento de la Bastilla, así como al lanzamiento del denominado “Comité para la Abolición de las Deudas Ilegítimas” (CADTM) en 1990.

Leamos el artículo:

El endeudamiento creciente de los llamados países del tercer mundo, y las reacciones que desencadena no es sino un aspecto de un fenómeno mucho más amplio: la «aceleración»del crédito como motor de la economía del «capitalismo tardío». Es importante subrayarlo para comprender que la crisis financiera actual es el producto orgánico de la expansión, del «boom» de posguerra 1940-1968(1973) [1].

Por tanto, no es en absoluto el resultado de la «impericia» de los países subdesarrollados, de sus clases poseedoras o de sus gobiernos, sino simplemente una manifestación particular del papel clave que ha jugado la inflación del crédito — y con ella la expansión de todas las formas de deuda — para estimular el crecimiento (o mejor: retardar la crisis) tras la 2ª guerra mundial, en todos los países y sectores capitalistas.

Tras la 2a guerra mundial, el capitalismo ha navegado hacia la «prosperidad» en un océano de deudas

Ciertamente, si desde 1940 vivimos bajo un régimen de inflación permanente en todos estos países, inflación y endeudamiento son en gran medida sinónimos. La inflación es esencialmente una inflación de la moneda escriturada [2], una inflación del crédito, y en consecuencia, un aumento de las deudas.

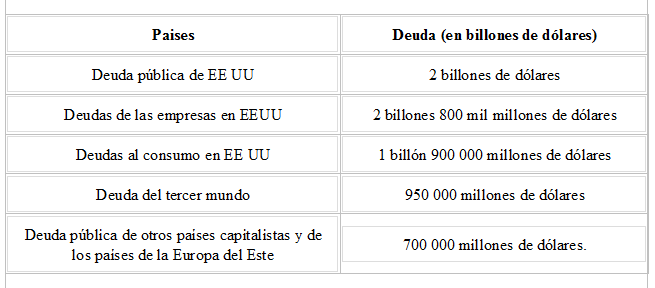

Como hemos repetido en numerosas ocasiones, tras la 2a guerra mundial, el capitalismo ha navegado hacia la «prosperidad» en un océano de deudas. Para darse cuenta de la importancia del fenómeno hay que precisar en primer lugar su amplitud. Actualmente, solo la deuda en dólares en los Estados Unidos, más la deuda extranjera (en dólares u otras divisas) del resto del mundo sobrepasa la suma astronómica de 8 billones de dólares que, a finales de 1985, se reparten grosso modo así:

CUADRO 1

Se ve bien claro que la deuda del tercer mundo, que provoca tan ásperos comentarios por parte de los medios bancarios, no es más que una parte modesta de la masa mundial de las deudas en dólares y divisas extranjeras, del orden de un 10% del total. Dado que esta suma total engloba la deuda de China, concierne a los 2/3 de los habitantes del globo. Un décimo de la deuda para las dos terceras partes de la población mundial no es nada desproporcionado. Las recriminaciones reflejan, a la inversa, el adagio burgués: «sólo se presta a los ricos»,traducido más crudamente por la fórmula: «sólo deberíamos haber prestado a los ricos».

Esta cifra no tiene más que un valor indicativo. No engloba la deuda en divisas «nacionales» del conjunto de los países capitalistas, salvo la de EE UU. Sin embargo tiene un valor operativo real, en la medida que permite comprender la vulnerabilidad del sistema bancario americano y del sistema monetario internacional, basado en un papel privilegiado del dólar.

Recordemos brevemente por qué mecanismo la inflación del crédito, el aumento de las deudas amortigua, a corto y medio plazo, la agudeza de las principales contradicciones del capitalismo contemporáneo: Recordemos brevemente por qué mecanismo la inflación del crédito, el incremento de las deudas, amortigua a corto y medio plazo la agudeza de las principales contradicciones del capitalismo contemporáneo:

Las deudas de las economías domésticas permiten reducir momentáneamente la separación entre el aumento de la capacidad de producción de las empresas que fabrican bienes de consumo por una parte y el aumento mucho más modesto del poder de compra de las masas por otra. Una parte de los bienes de consumo duraderos (sobre todo vivienda y automóviles) se compran a crédito.

Las deudas de las empresas permiten reducir momentáneamente la separación entre el ritmo de acumulación del capital y el ritmo de aumento de las ganancias; permiten, pues, atenuar en lo inmediato los efectos de la caída tendencial de la tasa media de ganancia. El ritmo de la acumulación se mantiene en la medida que una parte de las nuevas inversiones (compra de nuevas máquinas, de cantidades suplementarias de materias primas, etc.) está financiado por el crédito y no por las ganancias realizadas.

El incremento de la deuda pública permite atenuar momentáneamente la crisis fiscal del Estado, es decir, disminuir la separación entre el ritmo de aumento de los gastos públicos y el del aumento, bastante más lento, de las entradas del Estado (ante todo los impuestos) [3].

Claro está que el endeudamiento no puede jugar este papel de «amortiguador» de algunas de las contradicciones inherentes al modo de producción capitalista más que por un cierto tiempo y con ciertos límites. La agudeza de estas contradicciones hace que cada vez hagan falta más créditos, es decir, más inflación para obtener este efecto. De lo que se sigue una aceleración inevitable de la inflación. Pero desde el momento en que la inflación se embala y sobrepasa un cierto nivel, ya no puede alimentar la expansión; incluso comienza a estrangularla. Se convierte pues en uno de los factores de cambio de dirección, desde la «onda larga expansiva»1940(48)-1968 (comienzo de los años setenta) hacia la «onda larga depresiva»en la que nos seguimos encontrando actualmente). De ahí el paso en la política económica capitalista del keynesianismo (estimulación de la demanda y con ello inflación moderada), hacia el monetarismo (estabilidad monetaria a cualquier precio, incluso al precio del estancamiento y de la depresión económicas). No es el cambio de política económica lo que ha provocado el cambio de la coyuntura. Es el cambio de prioridades en los objetivos a alcanzar por la burguesía lo que ha determinado el cambio de política económica, cuando ya se había dado el cambio de la coyuntura. Tras 1945 el objetivo n° 1 era la estabilización social y política de los principales países capitalistas (América del Norte, Europa occidental, Japón): de ahí la orientación hacia el pleno empleo y la utilización prioritaria de técnicas keynesianas. Tras 1970, y sobre todo tras 1973, la prioridad absoluta era el relanzamiento de la tasa de ganancia, aunque fuera al precio de un paro masivo y de una agravación de las tensiones sociales.

El papel de la iniciativa bancaria en el hinchamiento de las deudas

Lo que caracteriza a la sociedad burguesa es sobre todo el hecho de que incluso los intereses generales de la burguesía (expresados normalmente por el Estado burgués) son defendidos por agentes particulares (hombres políticos, altos funcionarios, hombres de negocios) que, en el 99% de los casos, no pueden hacer abstracción de sus intereses privados. La expansión general del crédito a partir de 1940(1948) correspondía sin ningún género de dudas al interés general de la burguesía. Estaba estimulada por una elección deliberada de política monetaria. Pero estaba aplicada por bancos que no perseguían en primer lugar el objetivo de «servir al interés general»del gran capital. Buscaban ante todo aumentar sus propios beneficios, las ganancias bancarias.

Cuando la coyuntura económica es buena, cuando el barómetro está fijo en el «buen tiempo», el interés general de la burguesía y la búsqueda particular del beneficio por los bancos coinciden en gran medida. Los bancos funcionan como centros de «socialización objetiva»de los capitales. Recolectan los excedentes de capitales para orientarlos hacia las empresas (y tras la 2ª guerra mundial, en medida creciente, hacia los consumidores de la grande, mediana y capa superior de la pequeña burguesía) que tienen necesidad de ellos para ampliar sus inversiones y sus compras.

Pero cuando el sistema entra en crisis, esta correspondencia se trastoca. El objetivo particular de los bancos —defender ante todo sus ganancias y su propia rentabilidad, puede entrar en colisión con el interés general del capital, es decir, restaurar la rentabilidad del conjunto del sistema, ante todo de los principales trust, monopolios y grupos financieros. En la búsqueda de ganancias suplementarias, los bancos se comprometen en prácticas que trastornan la estabilidad del sistema en su conjunto, al menos a largo plazo. El control del Estado sobre los bancos, muy amplio tras la experiencia traumática de la crisis bancaria de los años 30, es incapaz de suprimir este mal [4] que es inherente a la propiedad privada, a la competencia y a la búsqueda del beneficio como motor principal de la economía capitalista.

Las ganancias bancarias provienen, esencialmente, de la diferencia entre la tasa de interés concedida a los depósitos y la tasa de interés obtenida de los préstamos. Cuanto más aumenten los depósitos bancarios, más interés tienen los bancos en buscar «clientes» en los que colocar préstamos a tasas superiores a la media. A partir de la «conmoción petrolera» de 1973, las rentas del petróleo de una serie de países exportadores fueron a aumentar los depósitos de una serie de bancos americanos y británicos (en menor medida, alemanes, suizos, japoneses etc.). Eran los famosos petrodólares. Los bancos se veían confrontados al siguiente problema: ¿a quién prestar estos nuevos capitales-dinero?.

Ahora bien, la larga depresión que acababa de comenzar en los países imperialistas reducía simultáneamente la demanda de créditos suplementarios por parte de las firmas y de los consumidores, ya excesivamente endeudados. Para buscar nuevos deudores, los bancos se dirigieron a otra parte, fundamentalmente hacia los países del tercer mundo (y en menor medida, hacia los Estados Obreros burocratizados). Fueron los bancos quienes ofrecieron estos créditos al «tercer mundo», no fue el tercer mundo quien los mendigó a los bancos [5].

La operación fue estimulada por tres condiciones particulares que coincidieron a mediados de los 70.

En primer lugar, hubo una desincronización entre la depresión en los países imperialistas por un lado, y la de América latina, de Asia del Sudeste y del Este [6]. Existía la ilusión de que la solvencia de los países semiindustrializados dependientes, al menos en estos sectores geográficos, estaba creciendo.

También, mientras que la tasa de interés real —teniendo en cuenta la inflación— era muy baja, incluso negativa en los países imperialistas, a estos países se les impusieron tasas de interés más elevadas que se vieron obligados a pagar dada la penuria crónica de capitales que sufren [7]. Además, los bancos privados llenaron el vacío dejado por la dejadez de los organismos internacionales capitalistas, o más exactamente, por la reticencia de los gobiernos imperialistas, empezando por el de EE UU, a funcionar en «interés general» del sistema capitalista internacional en tiempos de crisis. La «conmoción petrolera» había redistribuido la plusvalía (y su capitalización bajo la forma de capital-dinero) a escala internacional. Las principales víctimas de esta redistribución eran los países del tercer mundo no exportadores de petróleo. Los principales beneficiarios eran las clases poseedoras de los países exportadores de petróleo. El déficit de la balanza de pagos amenazaba con estrangular la capacidad de importación de los primeros, no sólo en el dominio de los bienes de equipo sino incluso en el de las materias primas vitales para su naciente industria, o en el de la alimentación. Se planteaba pues un problema de reciclaje de los petrodólares. Había que prestar los excedentes de los países de la OPEP a los países más deficitarios. Fue lo que en resumidas cuentas hicieron los bancos privados.

Pero lo hicieron con precipitación, imprudencia y a cambio de grandes ventajas. Aquí intervino otro factor: la degradación progresiva del personal dirigente del sistema bancario Internacional. Durante el período abierto por la 2ª Guerra Mundial, ha habido una ampliación considerable de las operaciones de crédito y una extensión no menos espectacular de las operaciones puramente especulativas en el marco del sistema bancario. Esta extensión se manifiesta sobre todo a partir del momento de la no-convertibilidad del dólar, es decir hacia el fin de los años 60. La especulación se dirige hacia las materias primas, el oro, las tasas de cambio de las divisas, los terrenos, las obras de arte.

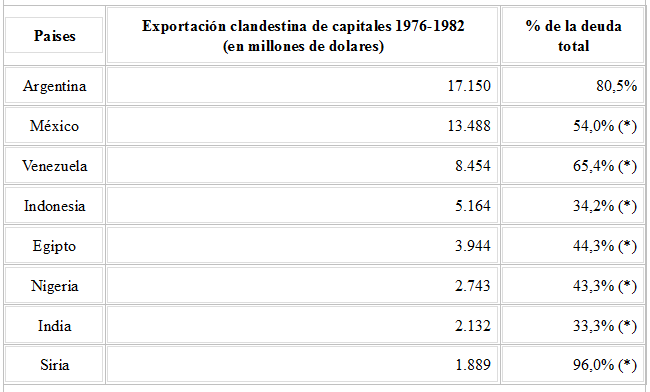

En estas condiciones, dirigentes cada vez «menos tradicionales» (algunos prefieren decir: cada vez menos cualificados), cada vez más aventureros, cuando no operan directamente al margen de la legalidad, aparecen a la cabeza de grandes filiales de los grandes bancos, o incluso a la cabeza de algunos de esos mismos bancos [8]. Operan para maximizar los beneficios a corto plazo, sin tener en cuenta los riesgos. Se suceden ganancias y pérdidas imprevistas, debilitando seriamente la solidez del sistema bancario en su conjunto. Especulación, corrupción personal, crisis de solvencia del sistema bancario, crisis de solvencias nacionales, se imbrican cada vez más. Una serle impresionante de préstamos a los países del tercer mundo son, por decirlo así, desviados desde su origen para servir a los objetivos privados de capas burguesas que intentan prevenirse así contra los efectos de la inflación de la moneda «nacional».

La evasión de capitales está alimentada por los préstamos extranjeros y amplía a su vez el déficit de la balanza de pagos que conduce a una nueva ronda de endeudamiento agravado. La espiral del endeudamiento se amplía en beneficio de las clases poseedoras, a costa de las masas populares.

La amplitud de esta evasión de capitales por parte de la burguesía de los principales países deudores del tercer mundo ha sido recientemente evaluada por la revista Intereconómics, sobre la base de estadísticas de la OCDE, del FMI y del Banco Mundial:

Esta lista está lejos de ser completa, puesto que no engloba la evasión de capitales de países como Brasil o Filipinas, Corea del Sur, Tailandia, considerada como «inexistente», mientras que todo el mundo conoce ejemplos patentes de las «grandes familias» de esas burguesías. Este problema estadístico proviene de que las cifras citadas son agregadas y, en los casos citados, no incluyen ni la deuda a corto plazo ni las fluctuaciones de las reservas de cambio.

La aceleración de la deuda del tercer mundo

Repetimos: los comentarios ásperos de los medios financieros imperialistas hacia la evasión de capitales en los países llamados «del tercer mundo» están teñidos de una buena dosis de hipocresía. Es un hecho incontestable que las clases poseedoras de los países del tercer mundo están corrompidas hasta la médula. Pero también es un hecho el que para que haya corrupción tiene que haber corruptos y corruptores. Los corruptores, los cómplices de corruptores son en este caso los bancos imperialistas. Sobre todo, es necesario que haya un contexto general que favorezca la búsqueda desenfrenada del enriquecimiento privado. Este contexto general se llama economía de mercado y economía monetaria y sobre todo: economía de mercado generalizada, es decir sociedad burguesa.

El despegue del endeudamiento del «tercer mundo» se sitúa, como hemos planteado anteriormente, a comienzos de los años 70. En aquel momento, la deuda del conjunto de los países semicoloniales y dependientes se elevaba a 150 mil millones de dólares. Hoy supera los 900 000 millones. Este despegue no resulta esencialmente de fenómenos políticos —aunque su papel no pueda ser menospreciado— ni de complots o contra complots. Resulta precisamente de la lógica (mejor: de la dialéctica interna) del modo de producción capitalista en su conjunto, tanto a escala internacional como en los principales países concernidos.

Una vez «lanzado» por el reciclaje de los petrodólares, la aceleración de las deudas del tercer mundo resulta de una serie de mecánicas más o menos espontáneas, no dominadas por nadie, ni por los gobiernos del tercer mundo, ni por las clases poseedoras de esos países, ni por los bancos imperialistas, ni por los gobiernos imperialistas, ni por la burguesía de las metrópolis tomada en su conjunto.

La aportación de capitales frescos a los países subdesarrollados no se invierte más que en parte y no puede pues «proporcionar» recursos suplementarios —incluso para pagar el interés de la deuda y reembolsar el capital prestado— más que en parte. Es la primera fuente de desequilibrios y, sin duda, la principal. Una parte de estos capitales sirve para tapar gastos de funcionamiento de la economía y del Estado o para mantenerlo a un determinado nivel de actividad: financiar la factura del petróleo más caro o la importación de materias primas no cubierta por las exportaciones. Otra parte es desviada hacia la especulación parasitaria. Una parte es acaparada por las clases poseedoras y mantenida fuera del país.

Las exportaciones de los países del tercer mundo, a los que se les supone capaces de crecer a largo plazo hasta el punto de poder asegurar el pago de los intereses de la deuda y devolver el principal, no crecen en la proporción deseada. La ley del valor juega de forma implacable. Redistribuye a escala mundial tanto la oferta como la demanda, es decir, el reparto de los medios de producción y de la fuerza de trabajo.

Todo es por definición «temporal» en la economía capitalista, salvo la propiedad privada en general y su búsqueda desenfrenada

Pero se trata de un reajuste espontáneo, es decir caótico, imprevisible, y sobre todo desincronizado país por país, por no hablar de continente a continente. De ahí los enormes desequilibrios, que no sirve para nada disimular planteando que son «temporales». Todo es por definición «temporal» en la economía capitalista, salvo la propiedad privada en general y su búsqueda desenfrenada. Pero su reparto preciso entre diferentes capitalistas y clases capitalistas es siempre temporal, siempre se ve afectada por hechos nuevos, es decir por la ley del desarrollo desigual y combinado.

Así, el alza (temporal) del precio del petróleo había favorecido a las clases poseedoras como la de Arabia saudí o México, mientras que la economía de Argentina, Brasil o la India era violentamente sacudida. Y a la inversa, cuando se produjo el enderezamiento espectacular de la balanza de pagos de Corea del Sur y de Brasil, México y los países de la OPEP se veían arruinados por la baja del precio del petróleo. Hubo pues expansión global del mercado mundial inferior a la necesaria para que el conjunto de los países endeudados pudieran desarrollar sus exportaciones en la proporción necesaria para reembolsar regularmente la deuda.

Esto es tanto más cierto en la medida que todo el período de los años 70 (y de los años 80 que siguió), está marcado por la depresión a largo plazo de la economía de los países imperialistas. Esta frenó la expansión de las exportaciones de los países del Tercer Mundo hacia las metrópolis, con medidas a menudo claramente proteccionistas. El ejemplo del «acuerdo multifibras» sobre las exportaciones de productos de la industria textil (incluyendo vestidos) que provinieran de Asia o de América Latina es su manifestación más clara. Lo mismo puede decirse de algunos cultivos alimenticios azúcar, café, etc.).

Ciertamente la parte de las exportaciones de productos manufacturados del tercer mundo en el comercio mundial ha aumentado de forma espectacular durante el último decenio. El balance comercial de EE UU en estos productos se ha vuelto deficitario (lo que no es el caso de Europa ni de Japón). EE UU importa hoy más productos manufacturados de los países dependientes semi industrializados de los que exportan. Pero se trata de un número pequeño de países que se han aprovechado de este auge y de un número reducido de fabricantes: calzados y aceros brasileños; electrónica surcoreana y algún caso más. Demasiado poco para sacar de apuros al conjunto del Tercer Mundo. Insuficiente para desactivar la bomba de efecto retardado de la deuda.

Dado que la producción no libera los recursos necesarios para cubrir el déficit de la balanza de pagos (el déficit en divisas), hay que pedir prestado para asegurar una parte del servicio de la deuda y para reembolsar la parte del principal cuyo plazo finaliza [9]. De ahí el embalamiento inevitable de la deuda. Cada vez más se pide prestado no para producir más sino para reembolsar antiguos préstamos y sus intereses. La deuda alimenta a la deuda. Es imposible salir de este círculo vicioso si se respetan las reglas del juego.

Este círculo es tanto más «vicioso» en la medida en que los términos de cambio —la relación entre los precios a la exportación y los precios a la importación— funcionan «normalmente» a costa de los países del tercer mundo. Salvo durante el breve alza especulativa de 1971-73, y para el petróleo en los dos «choques petroleros», los precios de las materias primas y productos semimanufacturados aumentan más lentamente (¡cuando no bajan!) que los precios de los productos manufacturados. La evolución negativa de estos términos de intercambio, a la que no escapan más que algunos países semi industrializados como Corea del Sur, y sólo por poco tiempo, pesa enormemente sobre los países más pobres, cuya deuda, incluso si es menor en cifras absolutas que la de los países semi industrializados, constituye para ellos un lastre insoportable.

Finalmente, por razones intrínsecas a la economía de los países imperialistas, una buena parte del período que tratamos está marcada por un alza vertiginosa de las tasas de interés, sobre todo en los USA. Ahora bien, si para los capitalistas de estos países, dado el nivel de la inflación, esto no era catastrófico, no es lo mismo para los países del «tercer mundo».-Como su deuda está en dólares, cada aumento de un punto de la tasa de interés en los USA aumenta el servicio anual de la deuda en 4, 5 ó 6 mil millones de dólares a fin de los años 70 ó a comienzos de los 80. De nuevo hay que volver a pedir prestado más para cubrir estos gastos suplementarios. Y como las monedas de los países del tercer mundo se ven golpeadas por tasas de inflación ampliamente superiores a las de los países imperialistas, el alza de las tasas de interés acentúa la tendencia hacia la «dolarización» de la economía de estos países. Un sector entero de la actividad y una parte creciente del ahorro se escapan al control de los gobiernos «nacionales» y a la acumulación nacional del capital [10].

Así es como al final de la espiral ampliada sin cesar de la deuda, se llega a los 900 mil millones de dólares de deudas del tercer mundo de hoy, y a la situación de insolvencia de hecho de la mayor parte de los países endeudados. De estos 900 mil millones de dólares mucho menos de la mitad han sido realmente invertidos. Como en una economía de usura, entre una tercera y una cuarta parte han sido desviados al extranjero por los poseedores. Otra cuarta parte ha sido retenida por los propios prestamistas.

La dinámica financiera y económica de la deuda del tercer mundo

La aceleración de la deuda del tercer mundo desencadena un cuádruple movimiento a escala de la economía capitalista internacional en su conjunto.

La insolvencia de hecho de los países del tercer mundo amenaza de ruina a algunos de los principales bancos de los países imperialistas y por ello al conjunto del sistema de crédito, y del sistema monetario, del mundo capitalista. Actualmente, más de la mitad de la deuda del tercer mundo, es decir, unos 480 mil millones de dólares, representa créditos en manos de los bancos privados.

Los países del tercer mundo no pueden asegurar el servicio de la deuda —sin ni siquiera hablar de la devolución del principal [11] más que sacando amplios excedentes de sus balanzas de pagos. Esto significa salidas netas de divisas, de capitales dinero, es decir, sencillamente de capitales, a gran escala. Ahora bien, son los países relativamente más pobres en capitales, quienes tienen necesidad de más capitales para poder industrializarse y modernizarse. La salida neta de capitales no puede sino traducirse en una ralentización progresiva del ritmo de crecimiento y de desarrollo. Como ha dicho Raúl Prebisch, la terapia del FMI viene a ser como sangrar a un enfermo de anemia.

La salida masiva neta de capitales del tercer mundo por la vía del servicio de la deuda exige una restricción brutal de las importaciones y una expansión no menos brutal de las exportaciones. Haciendo abstracción de la incapacidad en la que se encuentran un gran número de países semicoloniales y varios países dependientes semi industrializados para asegurar esta expansión —ver el caso de México, tributario de las fluctuaciones del precio del petróleo— esto equivale a una restricción no menos brutal de la parte del mercado mundial accesible a los países imperialistas, sobre todo a los menos competitivos (comenzando por los USA). Estos pierden en los dos casos. Exportan menos hacia el tercer mundo. Importan más bienes manufacturados (del tercer mundo).

Pero no son los mismos sectores de la burguesía quienes se aprovechan o pierden en esta evolución de la economía capitalista internacional. Los mecanismos de devolución de la deuda puestos en pie por el FMI favorecen fundamentalmente a los sectores bancarios y rentistas de los países imperialistas y perjudican a los sectores industriales/exportadores. El carácter parasitario, usurero, del sistema imperialista tomado en su conjunto [12], se ve así acentuado ante todo en EE UU y Gran Bretaña [13]. La burguesía imperialista más volcada a la exportación de mercancías —y por tanto más dependiente de una expansión del mercado mundial— como la de Alemania Federal y el Japón, favorece pues una política más «flexible» hacia el servicio de la deuda del tercer mundo. Este es el sentido de la doctrina de Willy Brandí. Paradójicamente, Brandt junto a Franz-Joseph Strauss, actúa hoy como el verdadero portavoz de los imperialismos europeos frente al imperialismo americano.

Así pues, las amenazas que la expansión desmesurada de la deuda del Tercer Mundo hacen pesar sobre la economía capitalista internacional son reales. Pero esto no significa que habrá un verdadero crack bancario generalizado . Ya durante la gran crisis bancaria de 1931-33 circulaba un adagio entre los medios de las finanzas internacionales: si el crédito es de 100 000 dólares, el deudor sufre de insomnio; si es de 10 millones de dólares, el que no duerme es el acreedor. Multipliquemos estas cifras por 10 ó por 100, para tener en cuenta la inflación de este medio siglo que acaba de pasar y de la expansión que ésta ha estimulado y este adagio es más pertinente que nunca. El imperialismo americano no puede permitirse el hundimiento del Chase Manhattan, del Citycorp o de la Morgan Guarantee Trust, lo mismo que el imperialismo británico no puede permitirse el hundimiento de la Lloyds, de la Barclay’s o del National Westminster por la sencilla razón, que no dejamos de repetir, de que el imperialismo americano es Chase Manhattan, el Citycorp o el Morgan Guarantee Trust y que el imperialismo británico es el Lloyd’s, el Barclay’s y el National Westminster.

La alternativa más probable es pues, que el sistema bancario internacional y los gobiernos imperialistas intenten arreglar la situación de los grandes deudores (en realidad de los acreedores privados de estos grandes deudores) mediante una doble «nacionalización»de la deuda, es decir, de las pérdidas: una parte en detrimento de las masas trabajadoras de los países imperialistas; una parte en detrimento de las masas populares de los países del tercer mundo.

Las negociaciones en curso son fundamentalmente sobre «el reparto de los sacrificios». La burguesía del tercer mundo está interesada sobre todo por el aspecto «técnico» de la cuestión: plazos y cargas del escalonamiento de las deudas. Evitar sacrificios para sus propios pueblos no es precisamente su preocupación principal.

Pero los éxitos de esta operación de «reparación»—de la que el plan Baker [14], no es más que una manifestación parcial— no están asegurados, justamente porque la economía capitalista internacional no está controlada por nadie. Está marcada por cambios «espontáneos»,ampliamente imprevistos, bajo el látigo de la competencia, guiada sólo a largo plazo por la ley del valor y de forma ciega. Así, el plan de saneamiento financiero de México, tan trabajosamente puesto en pie por los banqueros internacionales en 1982 y cuyo éxito cantaron prematuramente [15], acaba de ser fundamentalmente comprometido por la caída vertiginosa del precio del petróleo. Y si cualquier economista que comprendiera el funcionamiento de la economía capitalista de mercado podía fácilmente prever que el precio del petróleo bajaría, nadie podía prever cual sería la amplitud de esta baja, ni cuál sería el momento preciso en que esta baja se aceleraría, es decir, febrero de 1986. Todo esto se deriva en parte del encarnizamiento de M. Thatcher por asegurar las divisas necesarias para defender la libra, por medio de una extracción ilimitada del petróleo del mar del Norte, de la acentuación de la superproducción provocada por esta política, de la caída de los precios así ocasionada, y por el rechazo de Arabia Saudita a asistir de forma pasiva a la reducción de su parte en el mercado del petróleo. De ahí la «ruptura» de la OPEP, de ahí la «ruptura» de los precios. De ahí la superproducción acentuada y así sucesivamente.

Ahora hay que negociar por segunda vez la deuda mexicana, como en 1982, y esto en condiciones deterioradas, a la vez, del mercado mundial del petróleo y de la situación social interior de México.

La dinámica social y política de la deuda del tercer mundo

El hecho manifiesto de la interdependencia de la economía de los países imperialistas y de la economía de los países del tercer mundo en el marco de la economía capitalista internacional da a algunas burguesías del Tercer Mundo un poder de chantaje no despreciable hacia los bancos imperialistas. Estas les dicen: si presionáis demasiado, preferimos hundirnos y os arrastraremos en nuestra caída. Por ello el proyecto de Fidel Castro de una anulación colectiva de la deuda por el conjunto de los países del tercer mundo no es puramente propagandista. Esta propuesta constituye una aportación positiva a la lucha antiimperialista a escala mundial. Se merece el apoyo de todos los militantes antiimperialistas, de todos los revolucionarios y de todo el movimiento obrero internacional. Debería ser un llamamiento a la movilización masiva de las masas populares de los países del Tercer Mundo, apoyados por el proletariado internacional, para pedir a los gobiernos de sus países respectivos la anulación de la deuda. Lejos de favorecer algún tipo de subordinación de los trabajadores a la «burguesía nacional»,tal movilización acentuaría la independencia de clase del proletariado de estos países en relación con la burguesía, en la medida que demostraría que es la clase obrera y el movimiento obrero quienes defienden la soberanía nacional contra el imperialismo, defensa consecuente de la que la burguesía se demuestra incapaz. Estimularía así la alianza de los obreros, campesinos, de las capas pobres y marginalizadas urbanas, de la pequeña burguesía urbana, independiente de la burguesía.

Favorecería además la lucha de clases directa del proletariado y de sus aliados tanto contra la burguesía del tercer mundo como contra el imperialismo. No sólo esta burguesía continúa pagando el diezmo de usura al capital internacional. Sobre todo se esfuerza por transferir el grueso de los sacrificios a las masas populares, cuyo nivel de vida sufre una caída desastrosa. El Fondo Monetario Internacional ejerce una presión constante en favor del «equilibrio presupuestario»y de la «reducción de los gastos públicos»:reducción que afecta sobre todo a los gastos sociales, los subsidios a los precios de los productos de primera necesidad, así como ala masa salarial y el empleo del sector público. La naturaleza reaccionaria de clase de esta presión, —más aún: su naturaleza inhumana, generadora de miseria sin nombre y de hambre en el sentido literal del término— es manifiesta. Pero no basta con denunciar esta presión. También hay que incluir en la denuncia a todos los que ceden ante esta presión, que la transmiten que se inclinan ante sus dictados, no sólo por cobardía y miedo políticos sino también por interés de clase.

Por eso el movimiento obrero debería ligar a la reivindicación de la anulación de la deuda de forma muy importante la del control obrero sobre las operaciones bancarias. Control que ejercerían preferentemente los propios empleados de los bancos, sus sindicatos y los sindicatos en su conjunto, para revelar, denunciar, intentar impedir en los hechos, las operaciones de desvío, atesoramiento, apropiación privada y de evasión al extranjero de las divisas, operaciones cometidas por la burguesía y que contribuyen considerablemente al aumento del peso de la deuda.

¿Constituirá la burguesía latinoamericana, por no decir la burguesía del conjunto del Tercer Mundo, en los hechos, ese frente único para la anulación de la deuda reclamado por Fidel Castro?. Es poco probable. Como demuestra el ejemplo de la OPEP, las condiciones de crisis acentúan la competencia entre capitalistas, tanto en los países imperialistas, como en el mismo seno del tercer mundo. La burguesía latinoamericana —lo mismo que la burguesía india— intentará rentabilizar la presión que sufre por parte de las masas, y la propia propuesta de Fidel, para chantajear al imperialismo:«¡Reescalonad la deuda! ¡Dadnos nuevos créditos! En caso contrario seguiremos las propuestas cubanas».

Todo esto forma parte del gigantesco pulso entablado actualmente, y cuyo resultado exacto nadie puede prever. Un número creciente de compromisos no se mantendrán. Un número creciente de deudas cuyo plazo haya acabado serán pura y simplemente prorrogadas. Prorrogar ad infinitum no es muy diferente de anular. Por eso, repetimos, que la verdadera batalla se libra sobre los intereses, sobre el servicio de la deuda, más que sobre el principal.

La interdependencia entre la burguesía de los países semicoloniales y dependientes de una parte, y la burguesía imperialista por otra, no es puramente económica y financiera. Es también política y militar. Ante el ascenso de la revolución en numerosos países del tercer mundo, el imperialismo sigue siendo el gran protector, la última línea de defensa de las clases poseedoras autóctonas. Esto no es válido sólo en América Central, en los países árabes, en África del Sur, en la península india, en Filipinas o en Corea del Sur.

A la inversa, el imperialismo ya no tiene recursos suficientes para gobernar directamente el Tercer Mundo. Depende de la consolidación relativa de sus enclaves burgueses regionales y locales. Si el sistema bancario internacional se derrumba, no es sólo un golpe mortal para las metrópolis; lo es también para las clases poseedoras del tercer mundo. Si la revolución se extiende por América central y penetra en México, llamará directamente a la puerta de los EEUU.

De ahí los esfuerzos desesperados de unos y otros por avanzar a tientas, de compromiso en compromiso, de renegociación en reescalonamiento, de salvación de tal banco amenazado en salvamento de tal otro, pues se juegan la suerte de toda la burguesía internacional. Pero la burguesía debe andar a tientas pues no controla todas las piezas del mecanismo.

La interdependencia es una interdependencia sometida a esta ley de bronce del mundo burgués: la crisis debilita más a los débiles que a los fuertes, aumenta las diferencias de riqueza (¡y de pobreza!) y de poder, no tiende a eliminar sino a acentuar las relaciones de dominación y de dependencia. Y sobre todo la burguesía es cada vez menos capaz de controlar las acciones y reacciones de las masas populares.

* Ernest Mandel, 01/03/1986. Versión publicada en Inprecor, revista bimestral de la LCR en el Estado español, N° 48; abril 1986).

Notas

[1] El comienzo del «boom» se sitúa en Europa y en el Japón tras 1948, en los • países anglosajones y en América Latina tras 1940 (en la medida en que estos últimos países han sido arrastrados por él, lo que no es cierto más que para cierto número de países, ante todo Argentina). El fin del «boom» de larga duración se sitúa por algunos en 1968, por otros en 1973-74.

[2] La moneda escriturada es el conjunto de los depósitos bancarios que pueden servir de medios de pago. Cuando los bancos conceden préstamos a sus clientes, estos se inscriben en general bajo la forma de depósitos, aumentan pues la masa de estos depósitos y por ello la masa de la moneda escriturada. Si la tasa de aumento de estos depósitos es superior a la tasa de aumento de la producción material, se puede hablar de inflación.

[3] La crisis fiscal del Estado tiene raíces de ciase (raíces estructurales) en la sociedad burguesa. La burguesía prefiere prestar dinero al Estado más que pagarle impuestos. El impuesto no reporta nada. El empréstito público reporta un interés.

Además, manteniendo el presupuesto del Estado en déficit, la burguesía le vuelve perpetuamente dependiente de los préstamos bancarios a corto plazo, así como de los empréstitos del Estado comprados por el Capital. Garantiza así que el Estado siga siendo «su» Estado, le permanezca amarrado por las cadenas de oro de la deuda pública.

En 2016, la deuda pública de EE UU se situó en los 20 000 millardos de dólares, diez veces más que en 1986. Eric Toussaint

[4] El único sistema bancario que ha funcionado más o menos sin desgarramientos en la crisis actual ha sido el sistema francés, precisamente porque los bancos franceses están nacionalizados casi en el 100%.

[La crisis fiscal del Estado tiene raíces de clases (raíces estructurales) en la sociedad burguesa. La burguesía prefiere prestar el dinero al Estado antes que pagar impuestos. El impuesto no aporta nada. El crédito público aporta un interés. Además, manteniendo el presupuesto del Estado en déficit permanente, la burguesía lo convierte en dependiente perpetuo de los préstamos bancarios a corto plazo así como de los bonos de Estado comprados por el Capital. Lo que garantiza que ese Estado sea bien «su» Estado, y quede sujeto a ella a través de la cadena dorada de la deuda pública.ET

[5] Se podría objetar que los países del tercer mundo eran «víctimas complacientes» puesto que tenían una necesidad permanente de aportes de capitales extranjeros. Pero precisamente: puesto que esta necesidad es permanente, no puede explicar en sí misma el brusco aumento de la deuda extranjera en el curso de los años 70.

[Sobre la teoría de las «ondas largas» del capitalismo, ver los libros Le troisième âge du capitalisme (Ernest Mandel, Edition 10-18, Paris, 1976) et Les ondes longues du développement capitaliste (Ernest Mandel, Editions Syllepse, Paris, 2014 – Première édition (en anglais) Cambridge University Press, 1979). En lo que respecta a las ondas largas y la crisis del a deuda, ver Eric Toussaint «Comment le Sud a payé pour les crises du Nord et pour sa propre soumission», publié le 13 juin 2016, http://www.cadtm.org/Comment-le-Sud-a-paye-pour-les

[6] Ver sobre este asunto el excelente artículo de Jeffrey Bortz, La deuda latinoamericana y los ciclos de la economía mundial en La Batalla, n” 13 noviembre-diciembre 1985.

[7] La tasa de interés real es la diferencia de la tasa de interés nominal y de la tasa de inflación. En los EEUU, por ejemplo, una tasa de inflación del 8% y una tasa de interés nominal del 7% dió en 1977, una tasa de interés real de -1%. En países del tercer mundo, esta tasa negativa era aún más pronunciada, animando así a la evasión de capitales. Así, en México como media 1976- 82, la tasa de interés real sobre el peso era de -0,8%; en Argentina, era de -6,6%; en Brasil, de -14,7%. Tras la fuerte alza de las tasas de interés, esta situación se ha invertido.

[8] Ver Anthony Sampson, The Money Lenders. Coronet Books, 1981.

[9] Según las estadísticas de las Naciones Unidas de 1985, los pagos de interés de la deuda se elevaron, para 88 países llamados del tercer mundo a respectivamente 35 mil millones de dólares, 48 mil millones de dólares y 44 mil millones de dólares en 1981, 1982 y 1983. Eran superiores a los créditos privados recibidos en el curso de estos tres años e incluso superiores en 5 mil millones al conjunto de los créditos privados y públicos recibidos en 1983.

Hay que añadir a esta hemorragia el drenaje de las ganancias y dividendos etc., repatriados por el tercer mundo hacia las metrópolis, que oscila alrededor de los 12 mil millones de dólares por año. Para el conjunto de los tres años citados, era superior a la entrada neta de capitales de inversión.

[10] Ver el artículo de Pierre Salama: La deuda del Tercer Mundo en Cuadernos Políticos n 0 42.

[11] Para reembolsar cerca de un billón de dólares de capitales prestados, el tercer mundo debería sacar un superávit de la balanza de pagos del mismo valor. Incluso escalonado en 15 ó 20 años, esto representa una salida suplementaria al pago de intereses del orden de 50 a 60 mil millones de dólares por año totalmente irrealizable. Todo el mundo acepta tácitamente la hipótesis de que esta deuda no será nunca devuelta en lo esencial.

[12] En el presente, en los USA, una tasa de interés nominal del 10% y una tasa de inflación del 5% dan una tasa de interés real del 5%. En Francia, una tasa de inflación del 4 al 5% y una tasa de interés nominal del 10 al 12% dan una tasa de interés real del 6 al 7%, verdadero interés usurario.

[13] Cracks parciales se multiplican no sólo en Kuwait, Singapur, Malasia, Argentina, Brasil, Indonesia, Filipinas, también en USA, RFA, Italia, Gran Bretaña, Japón.

[14] El plan Baker quiere llevar a los bancos privados a aumentar sus créditos a los países del tercer mundo en veinte mil millones de dólares, con casi garantías públicas y un fuerte aumento del capital y compromisos del Banco Mundial.

[15] Ver las declaraciones de Lamfa Hussy, director del Banque des Reglaments Internationaux de Basika (Suiza), banco que se esfuerza en llenar el vacío dejado en el sistema financiero internacional por la ausencia de un banco central de los bancos centrales”. Ver más en http://www.vientosur.info/spip.php?article11525#sthash.E14mePZH.dpuf

Fuente: Contrahegemonía / Viento Sur